شمعة المطرقة Hammer | نموذج المطرقة | شمعة الهمر

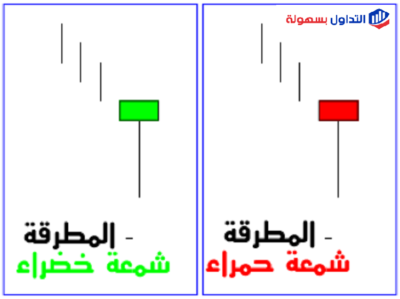

نموذج المطرقة Hammer هو نمط سعر في الرسم البياني بالشموع اليابانية ويحدث عندما يتم تداول الورقة المالية أقل بكثير من الافتتاح ولكنها ترتفع خلال الفترة ذاتها للشمعة لتغلق بالقرب من سعر الافتتاح. فيشكل هذا النمط شمعدانًا على شكل مطرقة حيث يكون الظل السفلي أو الذيل على الأقل ضعف حجم الجسم الحقيقي للشمعة. عندها يمثل جسم الشمعة الفرق بين سعري الفتح والإغلاق بينما يُظهر الظل الأسعار المرتفعة والمنخفضة لهذه الفترة.

اقرأ المزيد: تعرف علي أشهر نماذج الشموع اليابانية

المأخذ الرئيسية في نموذج المطرقة Hammer:

- المطارق في الفوركس لها جسم حقيقي صغير وظل سفلي طويل.

- تحدث المطارق بعد انخفاض الأسعار غالباً.

- يظهر شمعدان المطرقة دخول البائعين إلى السوق خلال الفترة ولكن عند الإغلاق يتم امتصاص البيع ويدفع المشترون السعر مرة أخرى ليقترب من سعر افتتاح الشمعة.

- يمكن أن يكون الإغلاق أعلى أو أسفل الافتتاح على الرغم من أن الإغلاق يجب أن يكون بالقرب من الافتتاح حتى يظل الجسم الحقيقي للشمعة صغيرًا.

- يجب أن يكون الظل السفلي لشمعة المطرقة أعلى مرتين على الأقل من ارتفاع الجسم الحقيقي لها.

- تشير شموع المطرقة إلى انعكاس محتمل للسعر من الهبوط الى الاتجاه الصعودي لكن يجب أن يبدأ السعر في الارتفاع بعد المطرقة مباشرة ويغلق اعلى اغلاق شمعة المطرقة هذا يسمى التأكيد لهذا النموذج وهذه النقطة لن يُخبرك بها أحد لأن العديد من المتداولين لا ينتبهون لها أو لا يعرفونها أصلا أو يفضلون الاحتفاظ بهذا كسر خاص بهم.

شرح فديو نموذج المطرقه

ماذا يخبرك نموذج المطرقة Hammer ؟

يحدث نموذج المطرقة Hammer بعد انخفاض الورقة المالية أو الأصل كما أسلفنا مما يشير إلى أن السوق يحاول تحديد قاع.

كما تشير المطارق إلى استسلام محتمل من قبل البائعين لتشكيل قاع دعم قوي مصحوبًا بارتفاع في السعر للإشارة إلى انعكاس محتمل في اتجاه السعر من الهبوط الى الارتفاع. يحدث هذا كله خلال شمعة واحدة واحدة حيث ينخفض السعر بعد الافتتاح ثم يعاد تجميعه ليغلق بالقرب من الافتتاح.

أيضا تكون المطارق أكثر فاعلية عندما يسبقها ما لا يقل عن ثلاثة شموع هابطة أو أكثر والشمعة الهابطة هي الشمعة التي تغلق أقل من إغلاق الشمعة قبلها.

ويجب أن تشبه المطرقة حرف T أي يجب أن يكون الذيل طويل ضعف الجسم والفتيل معدوم أو قصير جدا ، ولا تشير شمعة المطرقة إلى انعكاس السعر في الاتجاه الصعودي حتى يتم تأكيدها كما أسلفنا.

حيث يحدث التأكيد إذا أغلقت الشمعة التي تتبع المطرقة أعلى سعر إغلاق المطرقة بوضوح. فمن الناحية المثالية وتُظهر شمعة التأكيد هذه شراءً قويًا. فعادةً ما يتطلع متداولو الشموع إلى الدخول في صفقات طويلة أو الخروج من مراكز البيع أثناء شمعة التأكيد أو بعدها. وبالنسبة لأولئك الذين يتخذون صفقات شراء جديدة يمكن وضع وقف الخسارة أسفل قاع ظل المطرقة.

ولا يستخدم نموذج المطرقة Hammer عادةً في لوحده في اتخاذ قرارات التداول حتى مع التأكيد بل يستخدم المتداولون عادةً تحليل السعر أو الاتجاه أو المؤشرات الفنية لتأكيد أنماط الشموع عموماً.

كما ويحدث نموذج المطرقة Hammer في جميع الأطر الزمنية بما في ذلك الرسوم البيانية ذات الدقيقة الواحدة والمخططات اليومية والمخططات الأسبوعية. وفي الرسم التالي مثال على كيفية استخدام نموذج المطرقة Hammer في التداول.

يظهر الرسم البياني انخفاضًا في السعر متبوعًا بنمط المطرقة المحددة في الرسم حيث كان لهذا النمط ظل سفلي طويل أطول عدة مرات من الجسم الحقيقي. فأشارت المطرقة إلى انعكاس محتمل للسعر في الاتجاه الصعودي.

وجاء التأكيد على الشمعة التابعة لها التي انطلقت للاعلى بوضوح وأغلقت أعلى نموذج المطرقة ثم شهد السعر ارتفاع في صفقة شرائية مربحة تصل إلى نهايتها أعلى بكثير من سعر المطرقة.

أيضاً نلاحظ من الرسم أنه أثناء شمعة التأكيد يتدخل المتداولون عادة للشراء وقف الخسارة وضعت تحت قاع المطرقة أي نهاية ذيلها أو حتى يحتمل أن تكون أقل بقليل من الجسم الحقيقي المطرقة إذا كان السعر يتحرك بقوة أعلى خلال شمعة تأكيد.

الفرق بين نموذج المطرقة Hammer ودوجي:

في التداول دوجي هو نوع آخر من الشموع مع جسم الحقيقي صغير لكن يشير دوجي إلى التردد لأنه يحتوي على ظل علوي وسفلي وهذا ما يميزه عن المطرقة. وقد يشير دوجي إلى انعكاس السعر أو استمرار الاتجاه اعتمادًا على التأكيد التالي للشمعة التالية له. فهذا يختلف عن المطرقة التي تحدث بعد انخفاض السعر وتشير إلى انعكاس صعودي محتمل إذا أعقب ذلك تأكيد ويكون لها ظل سفلي طويل فقط.

حدود استخدام نموذج المطرقة Hammer:

ليس هناك ما يضمن أن السعر سيستمر في التحرك نحو الأعلى بعد شمعة التأكيد فقد تدفع المطرقة ذات الظل الطويل وشمعة التأكيد القوية السعر إلى أعلى مستوى خلال شمعتين أو ثلاث متتالية. وقد لا يكون هذا مكانًا مثاليًا للشراء حيث قد يكون وقف الخسارة متمثلا بنهاية الذيل بعيدًا عن نقطة الدخول مما يعرض المتداول للمخاطرة التي لا تبرر المكاسب المحتملة.

ايضاً لا يوفر نموذج المطرقة Hammer هدفًا للسعر لذا قد يكون من الصعب تحديد العائد المحتمل لتداول مبني على المطرقة لذا يجب أن تستند عمليات الخروج أو جني الارباح إلى أنواع أخرى من أنماط الشموع اليابانية أو تحليلاتها أو المؤشرات والدعوم والمقاومات.

إذاً نموذج المطرقة Hammer هو نوع من نماذج الانعكاس الصعودي في الشموع اليابانية حيث تتكون من شمعة واحدة فقط ويبدو نموذج المطرقة Hammer كمطرقة تقليدية حيث تحتوي على فتيل سفلي طويل وجسم وفتيل علوي ضئيل أو بدون فتيل علوي.

ولكي تكون الشمعة مطرقة صالحة يقول معظم المتداولين إن الفتيل السفلي يجب أن يكون أكبر بمرتين من حجم جسم الشمعة ويجب أن يكون جسم الشمعة في الطرف العلوي من نطاق التداول وجسم المطرقة أقصر بثلاث مرات من الظل.

الأسئلة الشائعة

ما هو نموذج المطرقة؟

هو أحد النماذج الانعكاسية الخاصة بالشموع اليابانية. يكون جسم الشمعة في هذا النموذج صغير جدا مقابل الظل السفلي لها والذي يجب أن يكون على الأقل ضعف الجسم، في الغالب تظهر هذه الشمعة في نهاية الاتجاه الهابط وتعبر عن انعكاس الاتجاه الى الصعود.

كيف تقرأ الشموع اليابانية؟

تشير شمعة المطرقة الى أن البائعين قد أوشكوا على فقدان السيطرة على الاتجاه وأن المشترين على وشك الاستعداد للصعود بالسعر، وكلما كان الظل السفلي للشمعه كبير فان هذا دليل على الضعف الحادث عند البائعين.

ما هي شمعة الرجل المشنوق؟

شمعة الرجل المشنوق هي النسخة المعكوسة من نمط المطرقة حيث أنها تأتي في نهاية اتجاه صاعد ويكون الظل السفلي لها كبير نسبيا مثل الظل السفلي لنموذج المطرقة الذي يجب أن يكون ضعف حجم الجسم على الاقل.

ما هي الشمعة الانعكاسية؟

توجد العديد من النماذج الخاصة بالشموع اليابانية التي تعبر عن انعكاس الاتجاه سواء كان انعكاس صعودي او انعكاس هبوطي ومن ضمن هذه النماذج نموذج المطرقة و نموذج الرجل المشنوق ونموذج الدوجى وغيرها.

اقرأ المزيد:

التعليقات مغلقة.