كيفية إدارة المخاطر بإحترافية بسوق الفوركس

كيفية إدارة المخاطر بالصفقات بشكل احترافي

يمكنك الحصول على افضل استراتيجية تداول ، ولكن بدون خطة واضحة لإدارة المخاطر سوف تفقد كل شيء في وقت قصير.

خلال رحلتك لتعلم التداول في الأسواق المالية يمكنك الاستغناء على اجزاء معينه مثل بعض المؤشرات الفنيه ، ولكن هناك جزء بالغ الاهمية لا يمكن الاستغناء عنه فهو صمام الأمان لرصيد حسابك، وهو الضامن الوحيد لبقائك في السوق اطول اطول فتره ممكنه انه الجزء الخاص بإدارة المخاطر،سوف نشرح في هذه المقال طريقة إدارة المخاطر باحترافيه.

ما هي إدارة المخاطر؟

ببساطة هي مجموعة من الإجراءات التي يتم اتخاذها من أجل الحفاظ على رصيد الحساب، أو بمعنى آخر، هي مجموعة من الأفكار التي تتخذ بغرض حماية المتداولين، مثل تقليل حجم العقد أو تأمين الصفقات الرابحة أو غيرها كما سوف نشرح

لماذا يفشل بعض المتداولين في تطبيق إجراءات إدارة المخاطر؟

السبب الرئيسي في ذلك هو الطمع حيث أن بعض المتداولين يقوم بتنفيذ صفقات بحجم عقد كبير وذلك بسبب أنه قد ربح صفقة أو صفقتين متتالية، ثم يفاجي بعد ذلك أنه قد خسر كل ذلك في وقت قصير، شي طبيعي لأن السوق لن يكون في صفك في كل مرة.

حجم العقد

كيف يمكن إدارة المخاطر؟

المفتاح الرئيسي في إدارة المخاطر هو حجم العقد، فمن خلاله يمكن التحكم في نسبة المخاطر لكل صفقة، ولحساب حجم العقد المناسب لكل صفقة فأنت بحاجة إلى

- معرفة قيمة النقطة

- تحديد نسبة المخاطرة

- تحديد أمر وقف الخسارة

1-قيمة النقطة

قيمة النقطة هي التغيير في الربح والخسارة إذا تحرك السعر بمقدار نقطة واحدة.

تختلف طريق حساب قيمة النقطة على حسب زوج العملات.

في أغلب أزواج العملات يتم إدراج الدولار الأمريكي في المرتبة الثانية في الزوج مثلا اليورو مقابل الدولار الأمريكي EURUSD، قيمة النقطة في هذه الأزواج ثابتة وهي

- 10 دولار أمريكية للعقد القياسي، وهو 100,000 وحدة من العملة.

- 1 دولار أمريكي للعقد الصغير، والذي يبلغ 10,000 وحدة من العملات.

- 0.10 دولار أمريكي للعقد الصغير، وهو 1,000 وحدة من العملات.

اذا لم يكن الدولار الأمريكي في المرتبة الثانية:

قم بقسمة قيم النقاط أعلاه على سعر صرف العملة التي تكون مقابل الدولار الأمريكي .

فمثلا، للحصول على حساب قيمة النقطة للعقد القياسي للدولار الأمريكي مقابل الدولار الكندي USDCAD

وذلك عند التداول على حساب بالدولار الأمريكي.

إذا كان سعر صرف الدولار الأمريكي مقابل الدولار كندي USDCAD هو 1.2500، سوف نقوم بقسمة قيمة النقطة الثابتة للدولار وهي 10 على سعر الصرف حتى نحصل على قيمة النقطة للزوج الدولار الأمريكي مقابل الدولار كندي USDCAD.

10 / 1.2500 = 8 دولار

اذان قيمة النقطة الواحدة على زوج الدولار الأمريكي مقابل الدولار كندي USDCAD تساوي 8 دولار.

2-تحديد نسبة المخاطر

نسبه المخاطره هي الجزء الذي سوف تخاطر به في الصفقه الواحده من قيمة رأس مالك (لا ينصح بان تخاطر بأكثر من 2% من قيمة رأس المال)

لنفترض ان لديك حساب قيمه 10000 دولار أمريكي، ونحن هنا قمنا تحديد نسبه المخاطره 2 ٪، اي اننا سوف نخاطر ب 200 دولار، وهذا يعني انك لن تخسر اكثر من 200 دولار في الصفقه الواحده مهما حدث في السوق.

3-تحديد أمر وقف الخسارة

العنصر الأخير الذي سوف تحتاج اليه لتحديد حجم العقد المناسب لكل صفقة هو أمر إيقاف الخسارة من حيث عدد النقاط، وذلك يمكن حسابة بسهولة من خلال الرسم البياني على الميتاتردير Meta Trader.

واقرأ ايضا طريقة حساب المخاطرة بالفوركس لكل صفقة

كيفية حساب حجم العقد

بعد أن عرفنا العناصر المطلوبة لتحديد حجم العقد المناسب لكل صفقة، الان حان وقت التطبيق.

لنفرض:

أن لديك حساب تداول بقيمة 10000 دولار أمريكي وسوف تخاطر بنسبة 1 ٪ في كل صفقة، و تريد بيع زوج جنيه استرليني مقابل الدولار أمريكي GBP USD عند 1.2700 لأنها منطقة مقاومة وحدننا أمر وقف خسارة على بعد 200 نقطة من الدخول.

السؤال هنا، كم يساوي الحجم العقد اللازم لتنفيذ صفقة بنسبة مخاطرة 1%؟

يتم حساب حجم العقد من خلال المعادلة التالية

حجم العقد = المبلغ الذي سوف تخاطر به ÷(وقف الخسارة × قيمة النقطة)

-المبلغ الذي سوف نخاطر به هو 1%من 10000 أي 100 دولار

-وقف الخسارة يساوي 200 نقطة

-قيمة النقطة تساوي 10 لأنها ثابتة في الأزواج الرئيسية

بالتعويض عن القيم السابقة في معادلة حجم العقد يكون التالي

حجم العقد =100÷(200×10)

= 0.05

قد يبدو الأمر مرهق للبعض، لا تقلق هناك طريقة أسهل بكثير ولكن كان يجب معرفة هذه الطريقة أولا حتى تفهم كيف يتم حساب هذه القيم.

يمكن حساب المخاطرة بسهولة عن طريق الاداة المجانية التي يوفرها موقع My FX Book وهي “Position Size Calculator” أو ” حاسبة المخاطرة”

للدخول على الاداة اضغط على هنا

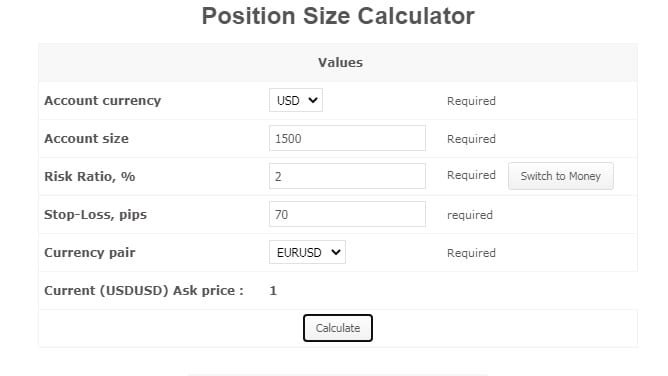

سوف تظهر معك كما بالشكل التالي

في الخانة الأولى ” Account currency” سوف تختار عملة الحساب، ثم تكتب قيمة رأس المال في خانة Account size، ثم تكتب نسبة المخاطرة في خانة Risk Ratio، ثم عدد نقاط وقف الخسارة في خانة Stop loss، ثم تختار زوج العملات من خانة currency pair.

وبعد الضغط على calculate، سوف تجد النتيجة ظهرت في الأسفل كما في الصورة التالية

توجد طريقة أسهل من ذلك لـ إدارة المخاطر في التداول بحترافية من خلال إضافة مؤشر إلى منصة ميتاتريدر Meta Trader دون الحاجة إلى الحساب بالطريقة اليدوية او حتى استخدام اداة من مواقع خارجية، وحتى لا تطول هذه المقالة، سوف نشرحها في مقالة منفردة بها.

علاقة الرافعة المالية بحجم المخاطرة

قد يظن البعض انه كلما زادت الرافعة المالية كلما زاد حجم المخاطر، لتصحيح هذا الخطأ يجب أولا فهم معنى الرافعة المالية.

الرافعة المالية تتيح لك المتجارة برصيد يفوق أضعاف قيمة رأس المال الموجود في حسابك، وتكون عادة بين 2:1 و 1000:1.

فإذا كانت الرافعة المالية في حسابك تساوي 100 :1 فإن كل دولار في رصيدك يعطيك 100 دولار تستطيع أن تتاجر بها، بالتأكيد لن يتم إيداعها في حسابك مباشرة، ولكنها تظهر وقت تنفيذ الصفقات فقط.

هذا بأختصار شديد مفهوم الرافعة المالية، والسؤال هنا

هل توجد علاقة بين الرافعة المالية وبين حجم العقد؟

في الحقيقة لا يوجد تأثير يذكر على حجم العقد عند زيادة و نقص الرافعة المالية.

ولتوضيح ذلك

لنفترض أن لديك حسابًا قيمته 100،000 دولار أمريكي، وأنت تخاطر بنسبة 1٪ من حسابك في كل عملية تداول، وقيمة النقطة لكل عقد قياسي واحد هي 10 دولارات أمريكية / نقطة ،ووقف الخسارة الخاص بك هو 50 نقطة على EURUSD

وتستخدم رافعة مالية 1:2

إذن

حجم العقد =1000÷(50×100)

= لوتان

في المثال السابق إذا قمت بوضع وقف الخسارة 500 نقطة بدل 50 نقطة، وقمت بتخفيض الرافعة المالية إلى 1:02 بدل من 1:2

سيكون

حجم العقد =100÷(500×100)

= 0.2 لوت

ستلاحظ في كلا السيناريوهين، أن الحد الأقصى للخسارة في كل صفقة يبلغ 1000 دولار ، على الرغم من أنك تستخدم رافعة مالية مختلفة.

وذلك لأن الرافعة المالية التي تستخدمها تعتمد على حجم وقف الخسارة الخاص بك، فكلما كان وقف الخسارة أصغر كلما زادت الرافعة المالية التي يمكنك استخدامها، وكلما كان وقف الخسارة أكبر ، كلما قل استخدام الرافعة المالية مع الحفاظ على ثبات مخاطرك.

الاستنتاج

- إدارة المخاطر هي الضمان الوحيد لـ استمرارك في السوق لـ اطول فترة ممكنة.

- لا توجد علاقة ذات تأثير كبير بين حجم المخاطر وبين الرافعة المالية.

- في أزواج العملات التي يتم ادراج الدولار الأمريكي بها في المرتبة الثانية تكون قيمة النقطة في هذه الأزواج العملات ثابتة.

- يتم حساب حجم العقد من خلال المعادلة التالية

حجم العقد = المبلغ الذي سوف تخاطر به ÷(وقف الخسارة × قيمة النقطة)

التعليقات مغلقة.